Puede surgir una serie de dudas cuando se trata de los impuestos, como por ejemplo; ¿en qué momento deben de pagarse?, o ¿que tipo de impuestos existen?, en este caso se desglosa lo que es el SRI Impuesto a la herencia, y se aclara una serie de interrogantes que los ciudadanos suelen tener cuando se trata del Servicio de Rentas Internas de Ecuador, que por cierto es el órgano encargado de gestionar todas las políticas tributarias, asegurando la recaudación de las mismas, si quieres saber todo lo relacionado con este tema, continúa leyendo.

Indice De Contenido

- 1 SRI Impuesto a la herencia

- 2 ¿Qué es?

- 3 ¿Quiénes deben declarar y pagar en SRI impuesto a la herencia?

- 4 Valores a pagar

- 5 ¿Cuál es la tarifa?

- 6 ¿Quiénes no son sujetos de pago?

- 7 Agentes de retención

- 8 Crédito tributario

- 9 Hecho generador y plazos sobre el SRI Impuesto a la herencia

- 10 Base legal sobre el SRI Impuesto a la herencia

SRI Impuesto a la herencia

El Servicio de Rentas Internas en Ecuador, mejor conocido por su acrónimo SRI, es un organismo autónomo, cuya función inicial es asegurar la recaudación de los tributos por parte de los ciudadanos ecuatorianos, asimismo es también el ente encargado de gestionar todas las políticas con respecto a los impuestos, así como también de que los contribuyentes reciban toda la información necesaria para que puedan hacer el pago de los mismos.

Cuando se trata del impuesto a la herencia, el SRI es muy claro en cuanto a los que los contribuyentes deben cancelar, puesto que el mismo se basa en que debido al incremento patrimonial proveniente de las herencias, legados, donaciones y cualquier tipo de contrato que confiera la adquisición de un dominio de bienes y derechos existentes en Ecuador por un medio gratuito, al ser así la persona beneficiada deberá de pagar un impuesto al estado por el bien recibido.

¿Qué es?

Ahora bien, ya se dijo que el impuesto se cobra a aquellos que adquieran un bien a título gratuito, sin embargo, esto será así por cualquiera que fuera el lugar de fallecimiento de la persona, su nacionalidad, domicilio o residencia del causante o donante, siempre y cuando dicho bien se encuentre en el territorio ecuatoriano, pero en el caso de residentes en el Ecuador, también se le aplicará este impuesto al incremento patrimonial sobre los derechos o bienes existentes en el extranjero.

Para aquellas personas que no sean residentes, el impuesto sea aplicable únicamente sobre el incremento patrimonial de los mismos, que se encuentren consolidados en el estado ecuatoriano.

¿Quiénes deben declarar y pagar en SRI impuesto a la herencia?

El Servicio de Rentas Internas, SRI Impuesto a la herencia requisitos, es muy claro, en cuanto a quienes son las personas que deben declarar y pagar el impuesto en calidad de contribuyentes, así como también cuales son los requisitos que deben cumplir estos, para eso mismos que son:

- Todo beneficiario de herencia y legados en calidad de contribuyentes.

- Aquellos beneficiarios de donaciones también es su calidad de contribuyentes.

- Los donantes que sean residentes en el Ecuador, que se encuentren o hayan realizado donaciones, a favor de ciudadanos no residentes, que para ese caso se convertirían en sustitutos del contribuyente.

- El caso de que sea propio, aquellos que obtengan el poder en calidad de responsables, como lo serían; los albaceas, representantes legales, tutores, apoderados, curadores, administradores fiduciarios, fideicomisarios, entre cualquier otro, que se le considere responsable.

- Asimismo, también podrán declarar y pagar por el sujeto pasivo, cualquier persona a nombre de la misma, sin perjuicio de su derecho de repetición establecido en el código tributario del país.

Valores a pagar

Las personas contribuyentes, que tienen el deber de cancelar este y cualquier impuesto, tiene derecho a saber el ¿sobre qué se debe pagar?, por lo cual es propio explicar de qué se tratan los valores de cobro, estos son:

- Ingresos gravados; mismos que ya se explicaron son aquellos provenientes de herencias, legados y donaciones, que están constituidos por valor de bienes y derechos sucesorios de las herencias, legados o las donaciones, la valoración de los mismos, se efectuará de acuerdo a los criterios que indica el reglamento de la Ley de régimen Tributario Interno, en su artículo 58.

- Gastos deducibles; las únicas deducciones que son aplicables, para el caso de las herencias y legados son las siguientes:

- Gastos de la última enfermedad de la o las personas, costos fúnebres y de la apertura de la sucesión.

- En el caso de que sea propio, los gastos por la publicación del testamento.

- Deudas hereditarias.

- Los impuestos que se encontrase adeudando la persona que confirió el bien, hasta el día de su fallecimiento.

- Los derechos de albacea, que se hubiesen podido ver o tener funciones con tenencia de bienes.

- Para esto es necesario que todos los gastos estén sustentados, por medio de comprobantes de pago o venta válidos, y aquellos que hayan sido cubiertos por seguros u otros medios, no podrán ser deducibles, a menos de que hayan salido directamente del dinero personal.

¿Qué ingresos no son objeto de este impuesto?

Aquellos ingresos que no son objeto de este impuesto, son los importes por seguro de vida, obtenidos por aquellos quienes constan como beneficiarios del causante en la póliza correspondiente, así como también aquellas becas de estudio e investigación de cualquiera que sea el lugar de su realización.

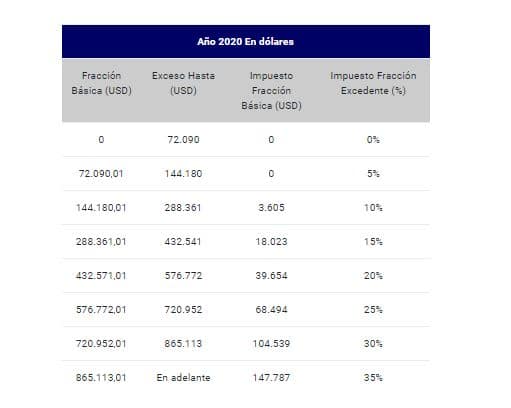

¿Cuál es la tarifa?

Aquellas personas que sean beneficiarios de las donaciones, legados, o herencias, que deban pagar el impuesto, deben saber que anualmente estas tarifas suelen actualizarse, en cuanto al años 2020, el SRI proporcionó una tabla que explica las bases de los pagos en dólares, misma que explicaremos a continuación.

¿Quiénes no son sujetos de pago?

Una de las dudas que también puede formarse, es la de si hay personas que obtienen algún tipo de beneficio tributario o que no son sujetos del impuesto, si existen un grupo pequeño de personas que no deben cancelar el impuesto estos son:

- En las herencias o legados para aquellos sujetos que sean hijos menores de edad del causante, no son sujetos de impuesto, así como también aquellos que tengan discapacidades en el marco del porcentaje y proporcionalidad como lo señala el reglamento de la Ley Orgánica de Discapacidades.

- Por su parte aquellos beneficiarios de herencia y legados, que se encuentren en el primer grado de consanguinidad con el causante, las tarifas de la tabla precedente se le reducen a la mitad; por lo tanto, el valor del impuesto obtenido que deberá pagarse, y que se le señala en la tabla se reducirá a un cincuenta por ciento.

Agentes de retención

Otra duda que puede surgir es la de ¿quiénes son agentes de retención?, pues esto depende, ya que cuando la donación es en dinero y el desprendido sea agente de retención, es decir, que cuente con sociedades o que sean personas naturales que se ven obligadas a llevar contabilidad de sus bienes, los mismos antes de la entrega del donativo al beneficiario, deberá efectuar la retención total del impuesto conforme a la tabla establecida.

Sin embargo, esto no le quita la obligación al beneficiario de dicha dádiva de efectuar la declaración, en caso de que la persona donante no lo haga, por lo cual se debe estar al tanto de esta información, al momento de recibir este beneficio.

Crédito tributario

Por su parte, los contribuyentes tienen como opción utilizar como crédito tributario algunos valores, los mismos son:

- Un impuesto pagado en el exterior, que este totalmente vinculado con el mismo hecho generador, sin que dicho crédito supere el impuesto generado en el estado de Ecuador, por tales incrementos patrimoniales.

- Asimismo, aquellos impuestos municipales pagados en los casos de presunción de donación, que sean comprobables a través de transferencias efectuadas con intervención de terceros.

- Las retenciones en la fuente de este impuesto que fuese realizadas.

Hecho generador y plazos sobre el SRI Impuesto a la herencia

- El hecho generador comprendido como el fallecimiento del causante para declarar y pagar herencias y legados en la República del Ecuador se produjo antes del 21 de Julio de 2016 el plazo de pago es de seis meses a partir de la fecha de fallecimiento del causante.

- Por su parte, a partir del 21 de Julio de 2016, los plazos fueron cambiados a seis meses desde la aceptación expresa o tácita para declarar, pagar herencias.

- Cuando se trata de las donaciones, otros actos y contratos donde se transfieran la propiedad o título de bienes y derechos, su declaración deberá ser presentada previa a la inscripción de la escritura de donación o celebración del hecho generador (contrato pertinente).

¿Qué es la aceptación expresa o tácita?

Una duda que también puede surgir, es con respecto a la aceptación expresa o tácita, la misma se trata de la aceptación es expresa cuando se la hace por medio un documento público o privado, por su parte la aceptación tácita, es así cuando el heredero ejecuta un acto que supone expresamente su intención de aceptar, y que no ha tenido derecho de ejecutar, sino únicamente en su calidad de heredero, por ejemplo:

- Los cobros de los créditos hereditarios.

- La impugnación de validez de testamento del causante.

- La dirección del negocio que era propiedad del causante.

- El ostentar ante la administración tributaria el título de heredero.

- El otorgamiento de la escritura de apoderamiento.

- Así como interponer las reclamaciones o demandas.

- El hacer las gestiones sobre los bienes hereditarios.

- Y claro un ejemplo propio es el pago con bienes hereditarios de una deuda de la herencia.

Importante

Es necesario recalcar ciertos puntos sobre esto:

- Como lo es la declaración y pago puesto que el mismo es un requisito previo para que se concluya la transferencia y/o registro de los bienes, derechos, contratos y otros actos.

- Asimismo, este impuesto específico es susceptible a las facilidades de pago tal y como lo expresa el artículo 152 del Código Tributario.

- Por su parte, cuando se trata de que, si en un mismo año fiscal es beneficiario de más de una herencia o legado, la persona tiene el deber de presentar y pagar su declaración por cada caso de forma individual.

- Igualmente, si durante un mismo año fiscal la persona es beneficiaria de más de una donación, bien sea por parte de un solo o varios donantes, donde se le transfieran a su propiedad a título gratuito de bienes, derechos contratos y otros actos, por lo que estará obligado a presentar la persona una declaración sustitutiva, que consolide la información como si se tratase de una sola donación.

- Asimismo, en el caso de que se presente y pague la declaración de herencia o legado de una forma errónea o incompleta, se deberá mostrar respectivamente la sustitutiva.

Base legal sobre el SRI Impuesto a la herencia

Las bases legales donde se comprenden los reglamentos a seguir para el pago del SRI Impuesto a la herencia, son la Ley de Régimen Tributario Interno específicamente en el art. 36. así como lo es el Reglamento para la Aplicación de la Ley de Régimen Tributario Interno, específicamente en su Art. 54.

Si te gustó este artículo, puedes ver más como este en los siguientes enlaces:

Grados de consanguinidad y afinidad en Ecuador: lo que debes saber

¿Cuánto pagar por el impuesto predial en Manta Ecuador? Aquí la respuesta

¿Cómo Realizar La Matriculación Vehicular En Ecuador? Conoce La Respuesta